Information

Information

速報!さくらユウワ通信「事業承継税制 特例承継計画の提出期限迫る 」

2023.09.05

事務所通信熊本事業承継税制とは、後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合において、その非上場株式等に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

提出期限

2024年(令和6年)3月31日

制度の適用対象となる贈与・相続等について

1.初めて特例措置の適用を受ける場合

株式等の贈与・相続等が、平成30年1月1日から令和9年12月31日までの間の贈与・相続等であること

2.既に一般措置又は特例措置の適用を受けている場合

その贈与・相続等が最初のその適用に係る贈与・相続等の日から(特例)経営(贈与)承継期間の末日までの間に贈与税・相続税の申告期限が到来する贈与・相続等であること

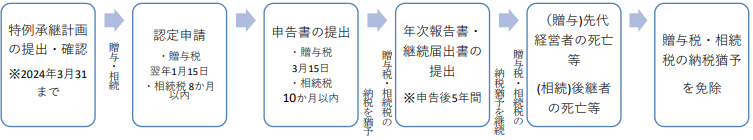

制度の流れ

制度の適用を受けるための要件

1 会社の主な要件

⑴ 中小企業者であること

⑵ 期限内に認定申請書を都道府県知事に提出し、認定を受けていること

⑶ 常時使用する従業員の数が1人以上であること

⑷ その会社及び特定と区別関係会社の株式等が非上場株式に該当すること

2 先代経営者等の主な要件

⑴ 会社の代表権を有していたこと

⑵ 贈与又は相続等開始の直前において、先代経営者とその親族などで総議決権数の過半数を保有し、これらの者の中で筆頭株主(後継者を除く)であったこと

⑶ (贈与のみ)贈与の時において、会社の代表権を有していないこと

3 後継者の主な要件

⑴ (贈与のみ)贈与時において、18歳以上であり、会社の代表権を有していること、役員等の就任から3年以上を経過していること

⑵ (相続のみ)相続等開始直前に役員であり、相続等開始の日の翌日から5ヶ月を経過する日において会社の代表権を有していること

⑶ 後継者の有する議決権数が、次のイ又はロに該当すること

イ 後継者が1人の場合・・・後継者と特別の関係がある者(他の後継者を除きます。)の中で最も多くの議決権数を保有することとなること

ロ 後継者が2人又は3人の場合・・・総議決権数の10%以上の議決権数を保有し、かつ、後継者と特別の関係がある者(他の後継者を除きます。)の中で最も多くの議決権数を保有することとなること

⑷ 贈与の時において、後継者及び後継者と特別の関係がある者で総議決権数の50%超の議決権数を保有することとなること

詳細につきましては、各担当者までお気軽にお問い合わせください。【熊本本部 樋下】